1. 최근 3개년 매출,이익

21년 1700억 매출은 기저효과와 이연소비의 영향이 있는 것으로 보인다.

그냥 꾸준히 잘 벌어들인다.신세계에 지급하는 수수료가 140억, 이마트 부지 임대수입이 44억.

근데 임대수입이 영업외수익으로 잡힐까 영업이익으로 잡힐까?

- 영업이익으로 잡힌다.

당기말 현재 당사는 다수의 업체와 매장입점계약을 체결하고 있으며, 관련 보증금 15,123백만원을 매입채무 및 기타채무(비유동포함)로 계상하고 있으며, 당기 중 관련수익 49,578백만원을 임대수익으로 계상하고 있습니다

임대매출로 495억, 기타수익이 54억이다. 그리고 나머지 상품매출이 1150억이다.

2. 백화점 매출구조

백화점 매출구조를 간단히 알아보자면,

1. 직영매출(직매입) - 자기들이 재고부담 안고 매출

2. 특정매출 - 공급업체가 공급, 판매원, 인테리어, 재고 관리를 다하고 매출의 10~35%를 백화점에 지급.

3. 임대매출 - 임대해주고 세받기.

4. 기타 - 문화센터, 주차장, 구내식당운영수익 등

1,2가 1150억 매출이다.

아이투자

백화점에 창문이 없는 이유?실제 사업의 BM(Business model)을 이해 함으로써 주식시장 및 사업을 보는 안목을 넓혀 드리기 위해 기획되었습니다. 첫회는 백화점업을 소개합니다. History 백화점(百貨

www.itooza.com

3. 최근 실적

먼저 이익률이 상당히 높게 나오는데, 이는 매출구조에서 기인할 가능성이 높다. 재고관리를 떠안는 형태로 매출을 많이 올리면 상품매입액 자체가 매출로 잡힐 것이고, 수수료를 받는 형태로 매출을 많이 올리면 매출 자체가 적게 잡혀서 이익률이 높게 나올 것이다. (내 기억으론 그렇다.)

21년도도 장사 잘했는데, 올해 1분기는 전년동기대비 매출, 영업이익 모두 상승했다.

4. 올해 매출예상

일단 4~6월 모두 전년동기대비 매출은 18% 성장했고, 1~6월 누계로 하면 12% 성장이다.

6월에 살짝 실적이 꺾였다.

4월, 5월, 6월 매출은 167억, 170억, 150억 이다. 합하면, 487억(잠정매출)

이대로 나온다면 2분기 매출은 1분기(426억)보다 잘 나올 것이라는 것을 알 수 있다.

그리고 전년도 2분기 매출(412억)보다도 잘 나왔다.

상반기 매출이 910억정도라면, 4분기 매출이 통상 잘나오는 것으로 봐서는, 최소 전년 정도(1700억)는 할 것이고 1800억 이상도 노려봄직하다.

5. 현금부자, 무차입기업

동사는 21년도 사업보고서 기준으로 현금만 1700억가량있고 투자부동산의 공정가치는 360억 가량된다. 예금은 280억.

여윳돈이 2000억가량이다.

영업자산은 5100억가량으로, 자본효율성이 뛰어난 BM은 아니다.

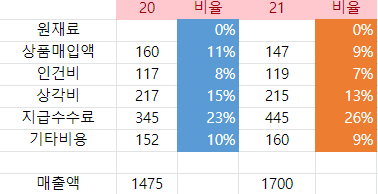

6. 비용구조

비용은 매출원가는 거의 없고 판관비가 주를 이루며, 지급수수료 비용 항목이 크다.

매출에서 23~26%로 가장 큰 비중을 차지하는데, 본사에 지급하는 수수료 140억을 제외해도 300억가량이 남는다. (이게 뭔지 좀 알아보다 모르겠으면 IR담당자분께 물어보기.)

상각비가 연에 200억정도 나가서 현금흐름은 괜찮은 편이다. 통상 OCF 700억가량 발생한다.

매출채권은 규모도 작고 회수도 금방 되고, 재고자산도 체크했는데 이상무.

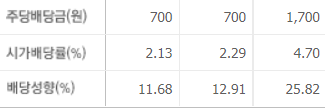

7. 배당

참고로 유통주식수 부족으로 5:1 분할을 22년 초에 했다.

그분의 매각이슈로 인해 성난 인심을 달래려고 했는지는 모르겠는데 최근에 배당금을 크게 인상했다.

계속 이렇게 줄지 지켜봐야 알겠지만, 1) 성숙기 산업 2) 현금도 많고 부채없음. 인데, 배당성향이 11%는 좀 너무한다고 본다.

배당성향 25%정도면 과한 정도도 아니고, 앞으로 충분히 줄 수 있다고 보는데,

신세계 지분이 60%가 넘는데, 앞으로 배당 정책을 예상해보자면,

1) 대주주 지분 높으니 배당을 뿌린다. 2) 그냥 올해 한번 성난민심달래기용 이었고, 지분율 60% 정도니까 다시 배당줄이고 돈빼먹기.

주주환원 생각한다면 배당성향 30%까지 올려줘도 과한건 아니다. 진짜.

'기업분석' 카테고리의 다른 글

| TKG휴켐스 개요 (0) | 2022.07.22 |

|---|---|

| 광주신세계 광주지역 복합쇼핑몰 유치건 (3) (0) | 2022.07.16 |

| 광주신세계 기초조사 (1) (0) | 2022.07.14 |

| DI동일 사업부별 가치 (2) (0) | 2022.07.09 |

| DI동일, 2차전지 소재 기업으로 발돋움중 (1) (0) | 2022.07.08 |